Telecomunicaciones Móviles al 4T-2022

Durante el 4T-2022, los ingresos generados por los operadores móviles contabilizaron un total de $85,470 millones de pesos (mdp) cifra 9.8% mayor en su comparativo anual y equivalente a 2.8 veces el crecimiento del PIB (3.5%). Anualmente el segmento generó $319,006 mdp, 6.4% más que en 2021.

Al finalizar el 4T-2022, se contabilizaron un total de 138.2 millones de líneas, 4.9% más en su comparativo anual, 82.9% corresponden al subsegmento de prepago y 17.1% al de pospago.

El ingreso promedio de los operadores por usuario móvil al mes (ARPU por sus siglas en inglés) se ubicó en un nivel de $140.4 pesos por usuario en el 4T-2022, 2.5% mayor al registrado durante el mismo periodo del año previo.

A pesar de la baja prospectiva económica, se proyecta una evolución positiva para las telecomunicaciones móviles en este 2023.

La condiciones macroeconómicas actual en México continúan siendo adversas. Al igual que muchos países del mundo, la elevada inflación y la menor actividad económica prevalecen en los pronósticos para el 2023. De acuerdo con la más reciente encuesta a especialistas realizada por el Banco de México sobre la expectativa de la actividad económica, se prevé que el PIB nacional registre un crecimiento de 0.98% en el 2023, mientras que la inflación general sea de 5.18%, nivel sistemáticamente superior al objetivo de la autoridad de política monetaria.

En tanto, de acuerdo con cifras recientemente publicadas por el INEGI, la economía nacional alcanzó un crecimiento anual de 3.6% durante el cuarto trimestre del 2022 (4T-2022), dando como resultado un incremento del PIB de 3.1% durante todo 2022.

Por su parte, el sector de las telecomunicaciones móviles en México continúa en su acostumbrada senda procíclica, al crecer 9.8% en términos anuales durante el 4T-2022, medido por los ingresos de los operadores en el mercado. Este dinamismo es atribuible por la evolución ascendente tanto en el componente de venta de equipos como en el de servicios.

En términos anuales, durante 2022, el segmento registro un crecimiento anual de 6.4%, que más que duplica la razón de la economía en su conjunto. Circunstancia que advierte que a pesar de la baja prospectiva económica, se proyecta una evolución positiva para las telecomunicaciones móviles en este año.

Ingresos de las Telecomunicaciones Móviles: Desagregación por su Componentes

Como se refirió previamente, el mercado de telecomunicaciones móviles en México alcanzó un crecimiento anual de 9.8%, para contabilizar un acumulado de ingresos por $85,470 millones de pesos (mdp), durante el 4T-2022. Esto explicado por la recuperación de niveles positivos en la evolución del componente de equipos móviles (+10.1%),así como de la incesante expansión del componente de servicios (+9.7%).

Producto Interno Bruto e Ingresos de Equipamiento y Servicios Móviles

(Crecimiento Anual, %)

Desde el año pasado, el crecimiento anual de los ingresos generados por la comercialización de servicios trazó una trayectoria procíclica, el 4T-2022 no fue la excepción. La mayor actividad, productividad, movilidad y empleo han impactado al alza el consumo de las comunicaciones inalámbricas. Más aún, durante el periodo, el crecimiento en los ingresos por servicios fue 2.8 veces superior al del PIB (3.6 %).

Durante el 4T-2022, resalta positivamente el desempeño de los ingresos por la venta de equipos, ya que durante cinco trimestres consecutivos este componente registró números rojos. El crecimiento de 10.1% en este rubro fue impulsado, en parte, por las ofertas del buen fin y las prestaciones de fin de año.

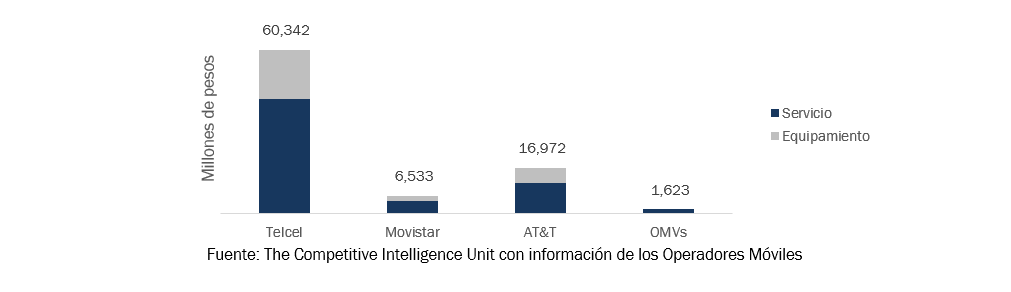

Ingresos por Operador

En su desagregación por operadores, el agente económico preponderante en telecomunicaciones (AEP-T), Telcel, registró ingresos por $60,342 millones de mdp durante el 4T-2022, cifra 8.7% mayor en su comparativo anual, resultando así en una concentración de 70.6% de los ingresos del mercado. Esta dinámica fue resultado del incremento de 9.1% en los ingresos provenientes por la comercialización de servicios y de 7.9% en el componente de equipos.

Ingresos de Telecomunicaciones Móviles por Operador, 4T-2022

(Millones de Pesos)

Por su parte, en el 4T-2022, AT&T registró un crecimiento anual de 16.2%, con ingresos equivalentes a $16,972 mdp (19.9% del total del mercado), derivados del incremento de 13.4% en el componente de servicios, al ser impulsado por la importante expansión de su base de clientes y el crecimiento significativo de 22.3% del componente de venta de equipos.

En tanto, Telefónica registró ingresos 1.7% superiores en el 4T-2022, al generar $6,533 mdp, una contribución de 7.6% del total del segmento móvil. Esto al decrecer 0.2% los ingresos provenientes de equipos e incrementar 2.3% los de la comercialización de servicios. De acuerdo con el operador, estos mejores resultados son atribuibles principalmente al crecimiento progresivo del subsegmento de pospago.

Por último, se estima que los operadores móviles virtuales (OMV) generaron en su conjunto un total de ingresos por $1,623 mdp durante el 4T-2022, cifra que representa un crecimiento anual de 25.0%, como consecuencia de la continuada expansión en su base de usuarios. Con ello, su participación de mercado conjunto ascendió a 1.9% durante el 4T-2022.

La categórica concentración de ingresos que continúa ostentando el AEP-T Telcel es insostenible para alcanzar un entorno de competencia efectiva con condiciones balanceadas entre operadores. De ahí, la necesidad de que el regulador enfoque sus esfuerzos y ajustes de la regulación asimétrica para que cumplan con su cometido, en su próxima revisión.

Líneas Móviles

Al finalizar el 4T-2022, se contabilizaron un total de 138.2 millones de líneas, 4.9% más en su comparativo con el mismo trimestre del año anterior.

En su distribución por operador, el AEP-T (Telcel) contabiliza 59.9% del total de líneas con 82.9 millones, seguido de Telefónica Movistar con 16.9% del mercado o 23.4 millones de líneas estimadas, AT&T con 21.6 millones de líneas y una cuota de 15.6%. Por su parte, el marcado dinamismo de los OMV los ha llevado a sumar en su conjunto una razón de 7.5% del total con 10.4 millones de líneas.

Líneas Móviles

(Millones de Líneas)

Del total de líneas al 4T-2022, la proporción de líneas por modalidad de pago es prácticamente la misma del trimestre previo, 82.9% corresponden al subsegmento de prepago y 17.1% al de pospago. De manera anual, la razón de usuarios de prepago creció 0.3 puntos porcentuales (pp) en favor de aquella de pospago. El conjunto de OMV concentra la mayor proporción de prepago con 95.2%, seguido por Movistar con 86.7%, Telcel con 82.3% y AT&T con 75.0%.

Como ha tenido lugar en periodos previos, independientemente de la dinámica de los ingresos generados por los operadores y los embates macroeconómicos, se prevé que la expansión en la contratación de líneas móviles continúe durante el 2023, a partir de la creciente relevancia que tienen estos servicios para los mexicanos. Los principales factores subyacentes a este pronóstico positivo son la mayor cobertura de los operadores, la transición a servicios de nueva generación, la intensificación en el consumo de servicios por los consumidores y el incremento en el número de dispositivos conectados.

ARPU: Ingreso Promedio por Usuario

El ingreso promedio de los operadores por usuario móvil al mes (ARPU por sus siglas en inglés) se ubicó en un nivel de $140.4 pesos por usuario en el 4T-2022, 2.5% mayor al registrado durante el mismo periodo del año previo. De manera secuencial, este indicador continúa su racha ascendente al incrementar un peso con respecto al del 3T-2022.

Ingreso Promedio por Usuario (ARPU)

(Pesos y Crecimiento Anual, %)

Telcel registra el ARPU más alto del mercado al 4T-2022 al alcanzar un monto de $171 pesos, nivel 4.9% mayor en su comparativo anual. Por su parte, los usuarios de AT&T registraron un ARPU mensual de $141.7 pesos, 0.4% superior en términos anuales. En tanto, el ARPU estimado de Telefónica se ubicó en $68.9 pesos mensuales. Por último, se estima que en su conjunto los usuarios de los OMV generaron un ARPU de $54.7 pesos al mes.

Es previsible que la transición y desarrollo de nuevas tecnologías y servicios, así como el mayor consumo de servicios impulsen el ARPU del segmento al alza. Sin embargo, de continuar futuras afectaciones en el poder adquisitivo, este efecto positivo podría ser contrarrestado.

Consideraciones Finales

Los resultados de la actividad económica y del sector de telecomunicaciones al cuarto trimestre del año revelan que a pesar de las circunstancias adversas registradas a nivel mundial, el segmento móvil continúa registrando un dinamismo favorable. Como ha sucedido en años recientes, el crecimiento de los ingresos de telecomunicaciones móviles superó al del PIB nacional, en esta ocasión, al ser 2.8 veces mayor.

Durante el año se espera que el número de usuarios mantenga su tendencia creciente y que su consumo sea cada vez mayor, circunstancias que impulsarán más el ARPU y, por consiguiente los ingresos de servicios que, aunado a una recuperación en el desempeño del componente de equipos, impulsaría los ingresos del totales del mercado.