Crecimiento con Pérdidas en Competencia

El sector de telecomunicaciones en México registró un mayor dinamismo al de la economía en su conjunto durante 2019, medido en su evolución de ingresos.

Mientras la la economía mexicana se ubica en un escenario de desaceleración e incluso a punto de la recesión técnica, se registra un sostenido dinamismo de los ingresos generados por la provisión de servicios de voz, datos, video y servicios empaquetados, así como por la comercialización de equipos móviles.

Dinámica de Ingresos Telecom en 2019

El conjunto de operadores de telecomunicaciones generó ingresos por $496,942 millones de pesos (mdp.) en 2019, 3.8% más que en el año previo.

Destaca el alza en el segmento de TV de Paga y Servicios Convergentes, al alcanzar un crecimiento anual de 10.5%. Este es el segundo componente de ingresos sectoriales, con un peso relativo de 20.8% en el total, después de las telecom móviles.

Ingresos de Telecomunicaciones

(Miles de Millones de Pesos)

Fuente: The Competitive Intelligence Unit con información de los Operadores

La diversificación de ofertas, el aumento de alternativas en el acceso a contenidos, la mayor calidad y velocidad en la transmisión de las redes, a partir de la creciente inversión en la infraestructura por parte de los competidores cableros; así como el menor precio relativo de los empaquetamientos frente a la contratación individual de servicios, ha impulsado la contratación y preferencia por la oferta de estos operadores.

Otro motor es la conectividad móvil, que creció 4.7% y alcanza a representar 6 de cada 10 pesos que ingresan al sector.

En franco contraste, el segmento fijo de voz y datos continua su caída secular. A pesar del uso y contratación de internet en hogares y unidades económicas, sus ingresos se contrajeron 4.6% en 2019, por la continuada sustitución fijo-móvil.

Decadencia Competitiva

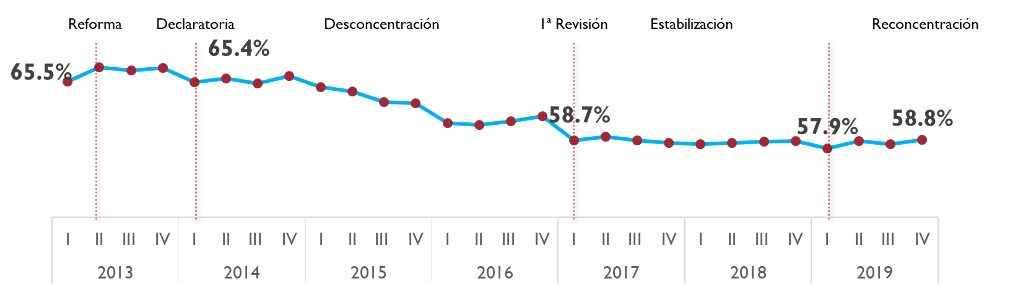

Un elemento que llama la atención, de hecho, preocupa, es que el descrito dinamismo sectorial se enmarca por una creciente participación de mercado del preponderante (América Móvil, Telmex-Telnor/Telcel) en el sector. Esto, tanto en términos de sus ingresos monetarios como por el número de suscriptores o líneas.

Si bien en el bienio 2017-2018, se mantuvo relativamente constante, en 2019 repuntó a 58.8% en el cuarto trimestre. Es decir, prácticamente al mismo nivel que hace tres años, cuando se realizó la primera revisión a las medidas de preponderancia.

Participación de Ingresos de Telecomunicaciones del Preponderante

(Proporción del Total, %)

Fuente: The Competitive Intelligence Unit con información de los Operadores

Esta apropiación de ganancias es marcadamente mayor en el segmento móvil.

En términos de ingresos, la subsidiaria del preponderante en este segmento (Telcel) registra una reconcentración de mercado desde 2018. De manera secuencial, en los últimos ocho trimestres, el operador se ha apropiado crecientemente de participación de mercado por la provisión de servicios de voz y datos y comercialización de dispositivos móviles. Al acumular $210,318 mdp. en ingresos móviles, equivalente a un crecimiento anual de 6.7%.

Esta trayectoria ascendente ha llevado el peso de Telcel de 68.2% en el 4T-2017, a 70.7% en 4T-2018 y más recientemente a 72.3% en el 4T-2019. Con esta trayectoria, en breve el preponderante recuperaría sus niveles cercanos a los del inicio de la Reforma.

Participación de Ingresos de Telecomunicaciones Móviles del Preponderante

(Proporción del Total, %)

Fuente: The Competitive Intelligence Unit con información de los Operadores

Medido a través del Índice de Herfindahl-Hirschman (IHH), la estructura del mercado pasó de un nivel que se aproximaba a los 5,000 puntos durante a 2017 (zona ya de excesiva concentración), a uno de 5,642 puntos al 4T-2019. Esto es, una franca trayectoria ascendente que evidencia una pérdida en las ganancias en competencia, al tomar la forma de “u aplanada” en el último lustro (2015-2019).

Con todo, vemos un agente económico preponderante in crescendo y la competencia va en decadencia.

Este testimonio cuantitativo nos da muestra de la necesidad de ajustar y adicionar medidas que cumplan con este cometido en la regulación asimétrica, para concretar la renivelación del terreno competitivo.

En la próxima revisión al marco regulatorio de preponderancia, el regulador debe no sólo detonar y acelerar la desconcentración de mercado, sino también frenar y revertir la reconcentración en ingresos y líneas, especialmente en el segmento móvil. Toda vez que esto imposibilita el desarrollo de la competencia y una dinámica eficiente del mercado.

Este escenario de dinamismo con reconcentración de ingresos y pérdida de ganancias en competencia es incompatible con el cometido que tiene el regulador de asegurar un crecimiento sostenido, un dinamismo creciente de las inversiones en infraestructura de servicios y una mayor asequibilidad de los servicios en el medio y largo plazos.