Análisis de Líneas, Ingresos, Consumo, Precios y ARPU de Telecomunicaciones Móviles al 4T16 y Cierre 2016

El mercado de telecomunicaciones móviles en México registra una transición hacia condiciones más eficientes y homogéneas en precios, calidad, cobertura y oferta de servicios, aunque con un persistente escenario de excesiva concentración de mercado y métricas de participación de los operadores competidores que permanecen prácticamente en el mismo nivel, desde la entrada en vigor de la regulación asimétrica de preponderancia.

Efectivamente, en la actualidad se identifican condiciones más balanceadas entre competidores, bajo un entorno de crecientes montos de inversión en infraestructura y estrategias comerciales óptimas, que resulta en una recuperación de las pérdidas en el bienestar del consumidor derivadas de precios altos injustificados y de una contención en el consumo y adopción de servicios.

Lo anterior tiene lugar en un contexto de incursión y consolidación de un operador disruptivo con ofertas comerciales agresivas en servicios, que ha dado lugar a una alineación de condiciones en la provisión de servicios para los competidores en el mercado. Así también, se suscita en un periodo de implementación y revisión de la eficacia de mecanismos de regulación asimétrica aplicables al operador preponderante que buscan nivelar el terreno competitivo entre operadores.

Por otra parte, es identificable una reducción de precios de servicios móviles que acompañada de una incesante adopción de Smartphones resulta en un aumento en la adopción y consumo de estos, especialmente en el componente de datos móviles.

El Mercado Medido en Líneas

Al cierre del cuarto trimestre del 2016 (4T16), contabilizan 112.6 millones de líneas móviles, lo que representa un crecimiento anual de 4.4%. En su trayectoria de crecimiento se observa una moderada desaceleración respecto a periodos anteriores de 2016, en razón de la caída de 1.0% en la base de líneas del operador preponderante que alcanza una proporción de dos terceras partes del mercado.

Líneas Móviles al 4T16

(Miles y Crecimiento Anual %)

Fuente: The Competitive Intelligence Unit con Información de los Operadores

Por el contrario, los operadores competidores continúan con una tendencia positiva en la contratación de líneas. Destaca el caso de AT&T que registra el mayor crecimiento en líneas entre los tres principales operadores.

Telcel

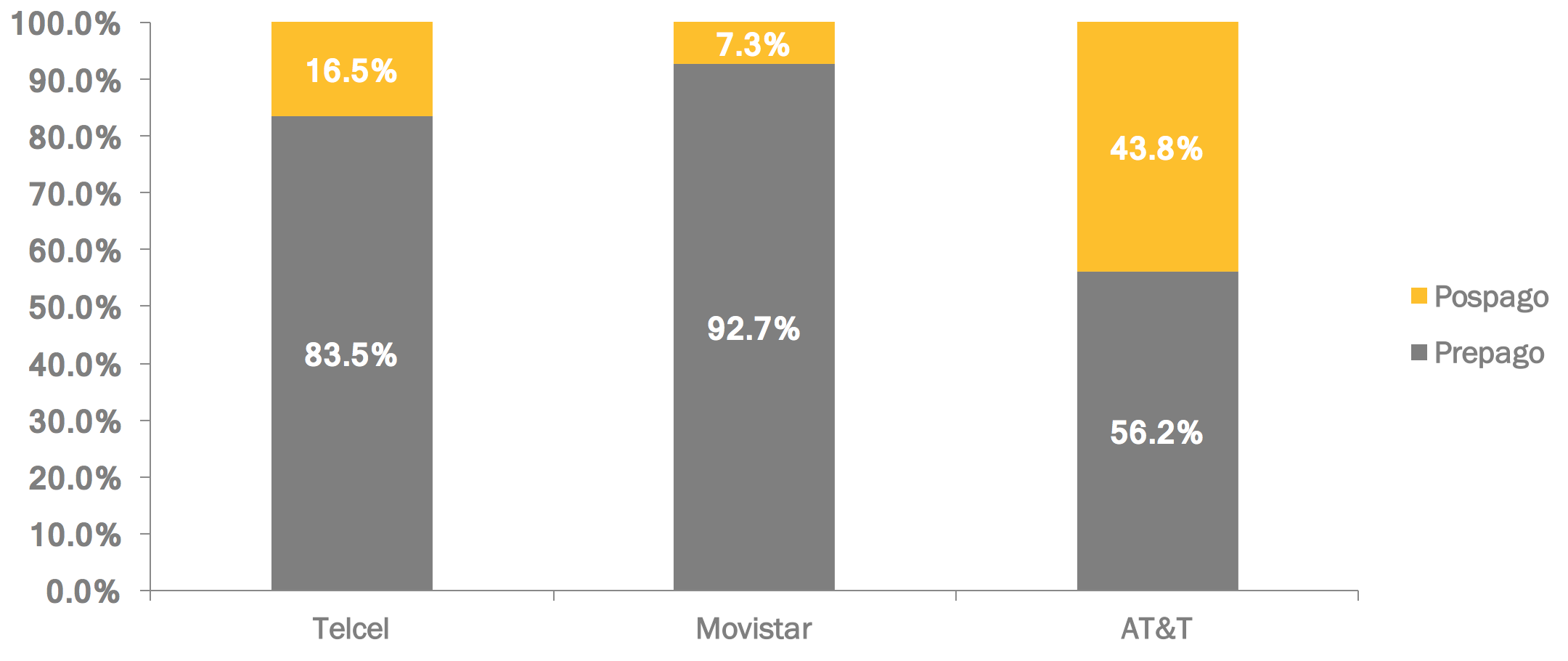

En la segmentación de líneas por operador, Telcel registra una caída anual de 1.0%, con una contabilidad de 73.0 millones de líneas al finalizar 2016. Esta reducción es provocada por una contracción de su base de prepago (83.5% de sus líneas) en una razón de 2.5%, lo que equivale a 1.5 millones de líneas. No obstante, su participación en el mercado móvil permanece en la vecindad de dos terceras partes (64.8%) de las líneas móviles.

Movistar

El segundo competidor en términos de participación de líneas móviles es Movistar, con 23.6% del total, equivalente a 26.6 millones de líneas. Si bien su crecimiento anual de 6.7% es menor que los registrados en trimestres anteriores, el operador continúa registrando un alza sostenida de líneas tanto de prepago (92.7% de las líneas) como de postpago (7.3% restante). Ello es atribuible a la atracción de clientes por el desarrollo y mejora de sus redes móviles, particularmente de aquellas 4G.

Líneas de Prepago y Postpago por Operador

(Proporción del Total, %)

Fuente: The Competitive Intelligence Unit con Información de los Operadores

AT&T

Por su parte, AT&T registra el mayor crecimiento en líneas, de 37.9%, con una contabilidad de 12.0 millones y una cuota del mercado de 10.6%, 2.6 puntos porcentuales más que el año anterior. Cabe destacar el crecimiento en la huella de mercado que muestra al operador, puesto que hasta hace un año, este operador se caracterizaba por mostrar una proporción mayoritaria de postpago. Al finalizar 2016, sus líneas de prepago ya representan 56.2% del total, por lo que ha logrado diversificar su negocio y ampliar su base de usuarios de forma importante

Operadores Móviles Virtuales (OMV)

Al finalizar 2016, la cuota de mercado de Operadores Móviles Virtuales (OMV) asciende a 1.0%, lo que se traduce en una base que ya supera el millón de líneas (1.1 millones) con un crecimiento anual de 107.2%, a dos años y medio de la incursión de este modelo de negocio en el mercado mexicano.

Líneas Móviles por Operador

(Participación de Mercado, %)

Fuente: The Competitive Intelligence Unit con Información de los Operadores

Los niveles de participación de mercado en líneas de los operadores reflejan un proceso de reconfiguración en el que se registra una escasa reducción del peso de América Móvil. No obstante, ello aún no puede ser entendido como un indicador de la consolidación de competencia efectiva en el segmento móvil. Los aumentos en las bases de líneas de los competidores antes referidos responden a la introducción de ofertas comerciales competitivas, así como a la mejora en las condiciones de calidad y cobertura de sus servicios móviles.

El Mercado Medido en Ingresos

Al finalizar el 4T16, el mercado móvil contabilizó ingresos por $69,786 millones de pesos (mdp), cifra que representa un incremento anual de 2.4%. Durante 2016, el agregado de ingresos trimestrales de servicios móviles asciende a un total de $249,790 mdp, equivalente a un incremento de 0.2% respecto al año anterior.

En ambos periodos, el incremento en la contratación de líneas, en el consumo de minutos y datos móviles, así como el crecimiento en la venta de equipos, más que compensaron la reducción en precios de los servicios móviles.

Ingresos de Telecomunicaciones Móviles al 4T16

(Millones de Pesos y Crecimiento Anual %)

Fuente: The Competitive Intelligence Unit con Información de los Operadores

El Mercado Medido en Ingresos por Componente

En cuanto a su composición por segmento, los ingresos anuales asociados al consumo de minutos de llamadas registran una contribución de 35.2% del total generado por el mercado, aquel de mensajes cortos (SMS) y datos móviles es de 35.3%, mientras que el rubro correspondiente a la venta de equipos terminales representa 29.5%.

Este último componente alcanza ingresos por $73,701 mdp en 2016 y se caracteriza por ser la fuente principal de crecimiento de ingresos móviles al registrar un aumento anual de 26.3%. Ello atribuible a la incesante preferencia y adquisición de Smartphones, aunado al alza en el precio final de estos equipos que ha ejercido la depreciación del peso frente al dólar en el último año.

Ingresos de Telecomunicaciones Móviles por Componente, 2016

(Millones de pesos y Proporción del Total %)

Fuente: The Competitive Intelligence Unit con Información de los Operadores

Por su parte, en el rubro de servicios de voz se registran ingresos por $87,863 mdp y de $88,226 mdp en aquel de SMS y datos móviles. Ambos componentes identifican caídas anuales de 5.3% y 10.2%, respectivamente. A pesar de que aumentó el número promedio de minutos de llamadas realizadas por usuario (MOU) en 66.6%, el tráfico de datos promedio por usuario (MB utilizados) en una razón de 88.7%, así como la contabilidad de líneas móviles en 4.4%; la disminución en precios de ofertas móviles más que contrarresta estos incrementos. Por lo que, en el agregado, los ingresos por servicios registran una contracción de 7.8%.

Adicionalmente, los ingresos móviles se caracterizan por alcanzar un balance homogéneo entre los tres elementos generadores de ingreso, la voz, los datos y el equipo. En razón de ello, los consumidores mexicanos tienen acceso a mejores canastas de servicios tanto de servicios como de equipamiento.

Telcel

La segmentación de ingresos por operadores muestra que la participación de mercado en ingresos de Telcel disminuyó ligeramente respecto a 2015 y asciende a 70.4%, al generar $175,794 mdp durante 2016, con una reducción anual de 3.3%. Ello responde a los ajustes tarifarios que ha realizado el operador con el objetivo de alinearse a las condiciones de oferta de sus competidores, en una actuación de agente seguidor.

En lo que refiere al 4T16, los ingresos del operador ascienden a $49,364 mdp, manteniendo el nivel que registró en el mismo periodo de 2015 y alcanza una participación de mercado de 70.7%.

AT&T

Por su parte, AT&T obtuvo ingresos por $44,345 mdp en 2016, lo que representa un incremento anual de 24.2% y una cuota de mercado de 17.8%. Esto se explica por el incremento acelerado de suscriptores, especialmente de aquellos de alto valor en la modalidad de postpago, así como por una creciente preferencia hacia su oferta de servicios, reflejo del impacto positivo que ha tenido la inyección de capital en infraestructura para la provisión de servicios de nueva generación y la introducción de esquemas de precios competitivos.

En el 4T16, el operador registra ingresos de $12,824 mdp, 19.1% más que en el cuarto trimestre de 2015 (4T15) y equivalente a una participación de mercado de 18.4%.

Movistar

El operador Movistar reportó una contracción anual de 7.3%, al obtener ingresos por $29,032 mdp (11.6% del total en 2016), derivada de la disminución en precios de los servicios móviles y de las tarifas de interconexión cobradas entre los operadores competidores.

Durante el 4T16, el operador contabiliza ingresos por $7,421 mdp que representan una contracción anual de 5.1% y alcanza una ponderación en el mercado de 10.6%.

Operadores Móviles Virtuales (OMV)

El grupo de Operadores Móviles Virtuales (OMV) continúan con una participación de ingresos exigua, de tan sólo 0.2% del total del mercado, al alcanzar $620 mdp durante 2016.

En el último trimestre del año, estos operadores registran ingresos de $177 mdp, cifra equivalente a una proporción de 0.3% entre el total generado por el mercado.

El Mercado Medido a través del ARPU

La conjunción de la baja en precios y el aumento en el consumo de servicios, se captura a través de la evolución del ARPU (ingreso promedio por usuario, por sus siglas en inglés). Al último trimestre de 2016 (4T16), este indicador asciende a $129.6 pesos por consumo promedio mensual por usuario, lo que representa una disminución de 11.2% anual.

En perspectiva histórica, el ARPU registra una tendencia de crecimiento negativa desde 2013. Tan sólo en los últimos años contabiliza una caída promedio anual de -9.5% entre 1T15 y 4T16. Ello en respuesta de la reducción en precios que caracteriza a este periodo provocado por la aplicación de medidas regulatorias como la eliminación de la larga distancia nacional y las estrategias comerciales de los competidores en el mercado.

ARPU de Telecomunicaciones Móviles

(Pesos y Crecimiento Anual %)

Fuente: The Competitive Intelligence Unit con Información de los Operadores

Cabe señalar que la caída en el ARPU en periodos recientes ha sido atenuada por el aumento en el consumo de minutos de llamadas y datos móviles.

Es de esperar que el consumo de servicios siga su tendencia al alza, derivado de las ofertas asequibles en precios que se registran en el mercado. Es decir que, a pesar de la reducción constante en el ARPU del mercado, los operadores deben apostar por el aumento en ingresos a través del aumento de líneas, así como del consumo en servicios.

Los Resultados, en Resumen

Al cierre de 2016, los resultados del mercado móvil revelan efectos contrarios entre los niveles de precios, el consumo de servicios y la adición de nuevas líneas. A pesar de la reducción en el ARPU, el aumento en el consumo de minutos de llamadas y datos móviles, la incesante adquisición de equipos y la adición de nuevas líneas, más que compensaron el impacto negativo de la reducción de precios sobre los ingresos, lo que resultó en un crecimiento positivo en este rubro.

Adicionalmente, la contratación de nuevas líneas por parte de los operadores competidores es el principal motor de crecimiento en este indicador, en razón de la expansión de cobertura, mejora en la calidad de sus provistos a través de redes 3G y 4G y las ofertas competitivas de servicios a menores precios.

A partir de todo ello, es un hecho que se ha detonado una reconfiguración del mercado hacia la competencia, pero que continúa en una fase de excesiva y persistente concentración en ingresos y líneas por el operador preponderante, en la que aún contabiliza dos tercios del mercado.

Cabe esperar que los nuevos mecanismos de regulación asimétrica que resultaron de la revisión a su aplicación y cumplimiento sean eficaces. De manera que permitan esa renivelación efectiva del mercado, para alcanzar el anhelado escenario de competencia, con sus consecuentes efectos positivos sobre el bienestar de los consumidores.